Chipmangel: Was wirklich hinter der Krise steckt

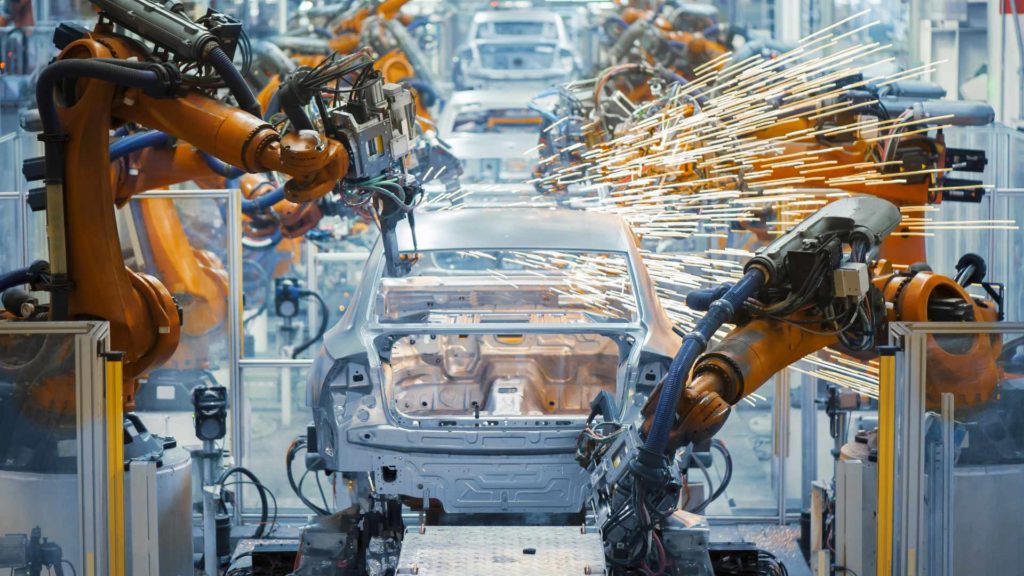

Durch den sogenannten Schweinezyklus, den man als periodische Schwankung aus den Wirtschaftswissenschaften kennt und dem die mittlerweile 70 Jahre alte Halbleiterindustrie unterliegt, sind Angebotsschwankungen dem Markt nicht völlig fremd. Doch was sich da gerade in der Automobilbranche in Sachen Chipmangel abspielt, versetzt wohl alle Akteure in großes Staunen. Zusammen mit Brancheninsidern wollen wir einen kurzen Blick auf die Ursachen werfen und die teils komplexen Zusammenhänge anreißen.

Ein Kommentar von Michael Pollner.

- Chipmangel - Die Historie

- Warum die Pandemie nur ein Tropfen auf den heißen Stein des Chipmangels war

- Goldene Zeiten für die Automobilhersteller – Trotz Chipmangel?

- Das knappste Gut in der Automobilbranche sind derzeit die Mikrocontroller

- Die Lösung für den Chipmangel wird auch in der Trennung von Hard- und Software liegen!

Michael

Marketing Professional

11.02.22

Ca. 8 min

Chipmangel – Die Historie

Um in dieses Phänomen einzusteigen, braucht es einen kurzen geschichtlichen Rückblick: Zwischen 1950 und 2000 konnten wir zeitgleich beobachten, wie die hohen Marktpreise, insbesondere im Speicherbereich, in der Halbleiterbranche zu verstärkten Investitionen führten. Nach einer gewissen Verzögerung, nämlich dem Bau und der Fertigstellung der Fabriken, führten diese zu einem Überangebot und infolgedessen zu einem Preisverfall, wodurch viele Anbieter ihre Produktion wieder reduzierten. Der über die Zeit entstandene Nachfrageüberhang bedingte daraufhin wieder steigende Preise. Die Periodendauer dieses wiederkehrenden Zyklus, der die Branche seither prägt, hängt dabei von der Investitionsgeschwindigkeit ab.

Seit dem Jahr 2000 geht es jedoch gemäßigter zu. Warum? Weil sich die Anzahl der Player im Speicherbereich drastisch reduziert hat. Diese Reduzierung rührte daher, dass nicht mehr alle Mitstreiter die finanzielle Kraft hatten, mit „den großen Drei“ nämlich Samsung, Hynix und Micron mitzuhalten. Auch Qimonda blieb dadurch auf der Strecke und wurde 2009 schließlich insolvent.

Warum die Pandemie nur ein Tropfen auf den heißen Stein des Chipmangels war

Der aktuellen Knappheit liegen aber weitaus mehr Ursachen zugrunde. So erreichte in der Zwischenzeit auch der technologische Wirtschaftskrieg zwischen den USA und China ein ganz neues Level. Ein Verbot der amerikanischen Regierung zum Verkauf von Leading Edge Fertigungsmaschinen an chinesische Firmen führte zu kurzfristigen Hamsterkäufen auf Seiten der Chinesen. Firmen wie Huawei kauften den chinesischen Halbleitermarkt – insbesondere den führenden Taiwanischen Halbleiterproduzenten TSMC – geradezu leer und bestellten teils den doppelten Jahresbedarf. Diese Entwicklung führte sogar so weit, dass Auftragsfertiger, wie der chinesische Anbieter SMIC, gesamte Produktionskorridore ausschließlich chinesischen Abnehmern zur Verfügung stellten. Die Verschärfung des Handelsstreits im Jahr 2020 bedingte somit eine enorme Nachfragesteigerung nach Komponenten im chinesischen Inland. Eine bittere Pille für den restlichen Weltmarkt, denn das Volumen für Abnehmer außerhalb Chinas verknappte sich dramatisch.

Der coronabedingte Konjunktureinbruch mischte den Markt zusätzlich auf. Der plötzliche Downturn in vielen Branchen führte zu dem bis dato erstmaligen und sehr seltenen Effekt, dass die makroökonomischen Treiber nicht mehr kongruent über alle Märkte liefen. Innerhalb der Wirtschaft fand also ein unterschiedliches Wachstum je Branche statt (z.B. Unterhaltungselektronik vs. Automobilindustrie) Und so kam es nicht nur zum Stillstand der Autoproduktionsbänder, sondern auch zu „order cancellations“.

Auf der anderen Seite gab es jedoch auch die uns allen bekannten Corona-Gewinner, die auf zusätzliche Produktionskorridore in der Halbleiterindustrie gewartet hatten und sich entsprechende Kontingente sicherten. Der wider Erwarten zügige Aufschwung gegen Ende des Jahres 2020 ließ auch die Fließbänder der Automobilindustrie wieder laufen. Eine Branche, die zuvor alle Produktionslinien cancelte, traf nun auf durch die Unterhaltungs- und Kommunikationselektronik prall gefüllte Fertigungskorridore in der Halbleiterindustrie. Die Automobilbranche hatte damit das Nachsehen. Der Zustand, dass Tech-Riesen wie Apple mittlerweile eine besondere Verhandlungsmacht über die Produktionskorridore besitzen, trägt nicht zu einer Entspannung bei den Automobilisten bei. An dieser Stelle sei darauf hingewiesen, dass im Jahr 2020 das weltweite Einkaufsvolumen der gesamten Automobilbranche im Halbleiterbereich bei 37 Milliarden Dollar lag (Quelle: https://www.costconsult.de/halbleiter-was-steckt-hinter-dem-chipmangel/). Allein Apple hat im selben Jahr Halbleiter im Wert von 45 Milliarden Dollar erworben (Quelle Gartner, https://macdailynews.com/2021/02/18/gartner-apple-extends-lead-as-the-no-1-semiconductor-chip-buyer-in-2020/). Zeitgleich wurde der Markt durch Unglücksfälle, wie den Brand in einer Fabrik des Halbleiterherstellers Renesas, stark belastet. Auch das Tankerunglück im Suezkanal und der schwere Wintersturm in Texas wirkten sich zu dieser Zeit negativ auf die Lieferketten entsprechender Komponenten aus und befeuerten den Chipmangel.

Goldene Zeiten für die Automobilhersteller – Trotz Chipmangel?

Doch wie kann es sein, dass die Automobilbranche aktuell trotz des Chipmangels enorme Gewinne einfährt? Eine einfache Rechnung: Brancheninsider wissen, dass durch die nun entstandene Knappheit für die Automobilhersteller keine Notwendigkeit besteht, Nachlässe auf Fahrzeuge zu gewähren. Die hohen Margen rühren aber auch daher, dass sich die OEMs gerade in Zeiten wie diesen auf die hochpreisigen bzw. margenträchtigen Modelle konzentrieren und die wenigen vorhandenen Chips in genau diesen Modellen mit höchster Priorität verbauen. Kurzerhand wird beispielsweise anstelle mehrerer Mittelklassefahrzeuge nur mehr eine Premium Limousine gefertigt. Hinzu kommen Maßnahmen wie die Auslieferung eines Neuwagens ohne die bestellte Sonderausstattung oder ohne Zweitschlüssel, die ein optimales Haushalten mit den wenigen vorhandenen Chips ermöglichen.

Das knappste Gut in der Automobilbranche sind derzeit die Mikrocontroller

Natürlich blieb daraufhin der psychologische Effekt der Hamsterkäufe nicht aus. Es kam zu doppelten, ja dreifachen Bestellungen von Halbleitern, insbesondere von Mikrocontrollern. Dabei musste die Automobilindustrie jedoch schmerzlich feststellen, dass diese durch lange Leadtimes von bis zu 6 Monaten nicht einfach wie Schrauben produziert und geliefert werden können. Berücksichtigt man, dass Halbleiter gerade einmal rund ein Prozent der Autoherstellungskosten verursachen, ist es bemerkenswert, dass genau dieses eine Prozent den möglichen hundert Prozent des Umsatzes eines Autos im Weg stehen können, wenn sie fehlen.

Und auch im Projektalltag ist die chipbedingte Veränderung im Markt spürbar. „Bereits zum Start der Softwareentwicklung für ein neues Steuergerät (ECU) müssen wir wegen einer Leadtime von über 12 Monaten zusammen mit unseren Kunden den Chip festlegen.“, erklärt Jens Schmidt, Leiter der Embedded Entwicklung bei Cognizant Mobility, um einem Chipmangel in laufenden Projekten zu entgehen.

Die Lösung für den Chipmangel wird auch in der Trennung von Hard- und Software liegen!

Durch diesen immensen Hebeleffekt scheint es nicht verwunderlich, dass der Halbleitermarkt massiv in den Blickpunkt der Politik und vor allem der OEMs rückt. Eine interessante Entwicklung, die Brancheninsider in diesem Zusammenhang beobachten, ist die direkte Kontaktaufnahme von OEMs zu Halbleiterherstellern, die bisher lediglich über TIER 1 und TIER 2 Zulieferer kommunizierten. Der Trend geht sogar so weit, dass Automobilhersteller für ihre Zulieferer die Produktionskorridore bei Halbleiterherstellern reservieren.

Einen weiteren Ansatz sieht Embedded-Entwickler Jens Schmidt. Demnach ist es von entscheidender Bedeutung, dass bei entsprechender Chipknappheit ohne größeren Aufwand ein Chip- bzw. Derivatswechsel stattfinden kann und somit eine Möglichkeit geschaffen wird, im Fall der Fälle andere, zum Zeitpunkt verfügbare Chips zu verwenden – ohne Abstriche in der implementierten Kundenfunktionalität hinnehmen zu müssen. Dies kann geschehen, indem die hardwarenahe Softwareschicht mit Toolsets von Cognizant Mobility so umkonfiguriert wird, dass die Trennung von Hardware und Software möglich wird. Der Einsatz von ADAPTIVE AUTOSAR und serviceorientierten Architekturen ist hier ein weiterer Baustein.

Gerade, weil viele Automobilhersteller in Zukunft auf die eigene Innovationsfähigkeit setzen und einen Großteil der Wertschöpfung, die aktuell in den Händen der Zulieferer – und eben auch der Halbleiterindustrie – liegt, intern abdecken möchten, bleibt es spannend, in welche Richtung sich der Markt entwickeln wird.